据TrendForce最新预估,第二季DRAM合约价季涨幅将上修至13-18%;NAND Flash合约价季涨幅同步上修至约15-20%,全线产品仅eMMC/UFS价格涨幅较小,约10%。

403地震发生前,TrendForce原先预估,第二季DRAM合约价季涨幅约3-8%;NAND Flash为13-18%,相较第一季涨幅明显收敛,当时从合约价先行指标的现货价格就可看出,现货价已连续走弱,上涨动能低落、交易量降低等情况。究其原因,主要是除了AI以外的终端需求不振,尤其笔记本、智能手机的需求尚未有复苏迹象,买方在手库存逐渐增高,又以PC OEM为最。同时,DRAM及NAND Flash至今已分别续涨2-3季,买方要再接受大幅涨价的意愿消退。

403震后,市场零星传出有PC OEM供应商出于特殊考量,接受高昂的DRAM及NAND Flash合约价涨幅,但仅是零星成交案件。至4月下旬,相关企业陆续完成新一轮合约价议价后,涨幅较原先预期扩大,推动TrendForce同步上修第二季DRAM、NAND Flash合约价涨,除了反映买方欲支撑在手库存的价值,关键更包含供需两端对AI市场预期的考量。

TrendForce表示,由于原厂担忧后续有HBM产能排挤效应,以三星(Samsung)来看,HBM3e产品采用1alpha制程节点,至2024年底将占用1alpha制程产能约六成,进一步排挤DDR5供给量,尤其以第三季HBM3e生产即将放量的时间点影响最大,经评估后买方转而愿意第二季提前备货,应对第三季起可能出现HBM供应短缺。

同时,随着节能成为AI推论服务器(AI Inference Server)优先考量,北美云计算服务企业(CSP)扩大采用QLC Enterprise SSD作为存储的解决方案,带动QLC Enterprise SSD需求,并加速部分供应商的库存去化,推动部分供应商出现惜售心态。值得注意的是,受限于消费性产品需求复苏情况不明朗,故原厂普遍对于非HBM芯片产能的资本支出趋于保守,尤其是价格仍处于损益平衡点的NAND Flash。

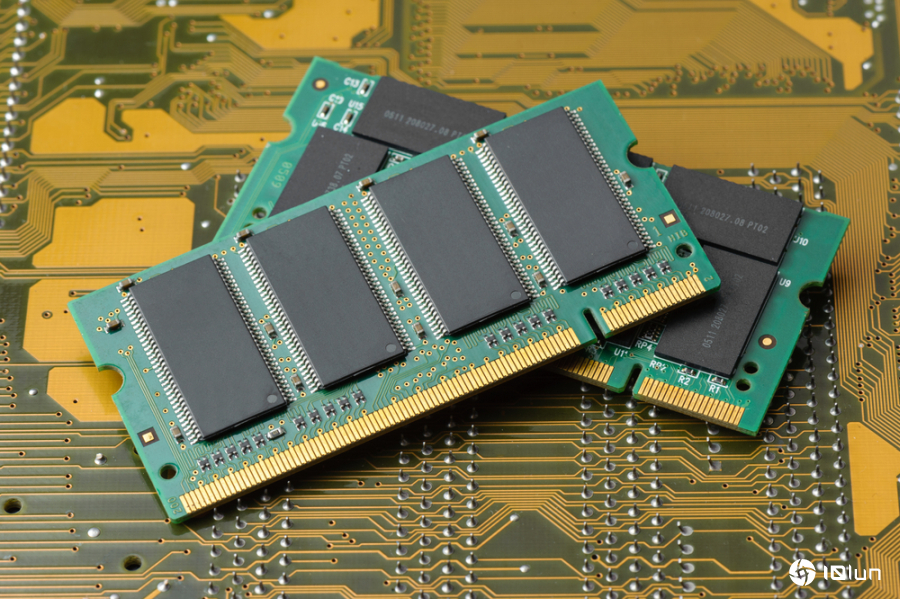

(首图来源:shutterstock)