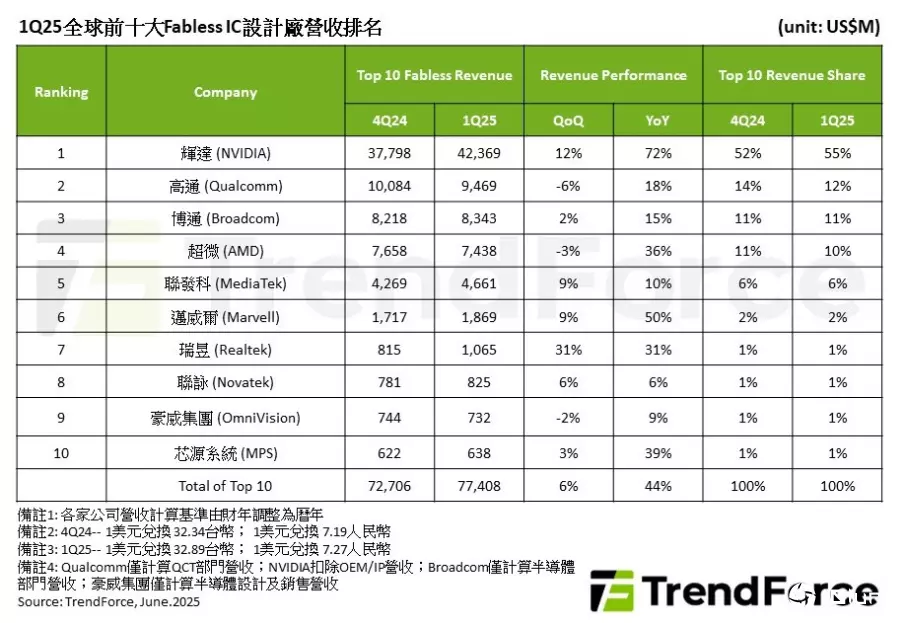

根据TrendForce最新调查,2025年第一季因美国关税政策促使终端电子产品备货提前启动,以及全球各地兴建AI数据中心,半导体芯片需求优于以往淡季水准,帮助IC产业表现。第一季前十大无芯片IC设计企业营收合计季增约6%,达774亿美元,续创新高。

在AI数据中心领域,NVIDIA主要受益于Blackwell新平台逐步放量,2025年1至3月营收突破423亿美元,季增12%,年增达72%,维持营收第一。尽管其H20受限于美国的新出口管制规定,将导致该公司于第二季会计确认亏损,然单价较高的Blackwell将逐季取代Hopper平台,有助降低财务冲击。

第四名AMD第一季因数据中心业务略为下滑,加上游戏、嵌入式产品销售动能仍较弱,营收季减约3%,近74.4亿美元,但对比2024年同期仍增长36%。不让NVIDIA专美于前,预期AMD下半年将扩大量产新一代平台MI350以接棒MI300,并计划于2026年推出MI400,与NVIDIA的Blackwell和下一代Rubin AI芯片抗衡。

在网络通信领域,Broadcom第一季半导体营收续创历史新高,为83.4亿美元,年增15%,排名第三。随着AI server生态系规模扩大,Broadcom深度布局处理AI网络的高速互联解决方案,推出全球首款102.4 Tbps CPO Switch,也取得更多科技巨头的AI ASIC标案,在AI芯片领域与NVIDIA互较高低。

Marvell第一季因AI server相关产品需求强劲,营收近18.7亿美元,季增9%。该公司除了为大型CSP提供定制化AI ASIC,其高速光学互联的相关解决方案,也是AI数据中心扩展的关键。

分析手机与移动设备领域企业表现,Qualcomm今年第一季(F2Q25)营收近94.7亿美元,排名全球第二。其QCT部门的手机业务因淡季而下滑,且有Apple未来自研芯片占比提高影响前景,导致整体营收季减6%。为此,Qualcomm积极于AI手机、AI PC等新兴领域寻求增长机会,并扩大开发汽车、物联网业务。

联发科第一季营收排名全球第五,由于中国手机客户对天玑9400+、天玑8000系列需求增长,加上手机SoC的平均销售单价提高,带动其营收增长至46.6亿美元。

瑞昱第一季表现亮眼,营收季增31%至10.6亿美元以上。增长动能主要来自PC相关客户为应对市场不确定性而增加库存,以及Wi-Fi 7渗透率提升和车用以太网络需求渐增。

联咏第一季得益于中国的消费补贴政策,以及部分客户因关税提前拉货,营收增长至8.2亿美元以上,季增6%。

豪威集团(韦尔股份)因第一季适逢智能手机淡季,营收季减2%,为7.3亿美元。但该公司在图像传感器和汽车电子领域进展显著,主因为中国电动汽车品牌增加使用摄影镜头支持智能驾驶系统,惠及其车用CIS业务。

芯源系统第一季受益于AI数据中心带来庞大电源控制器需求,其运算与存储部门业务大幅增长,整体营收接近6.4亿美元,创其历史新高。

(首图来源:shutterstock)