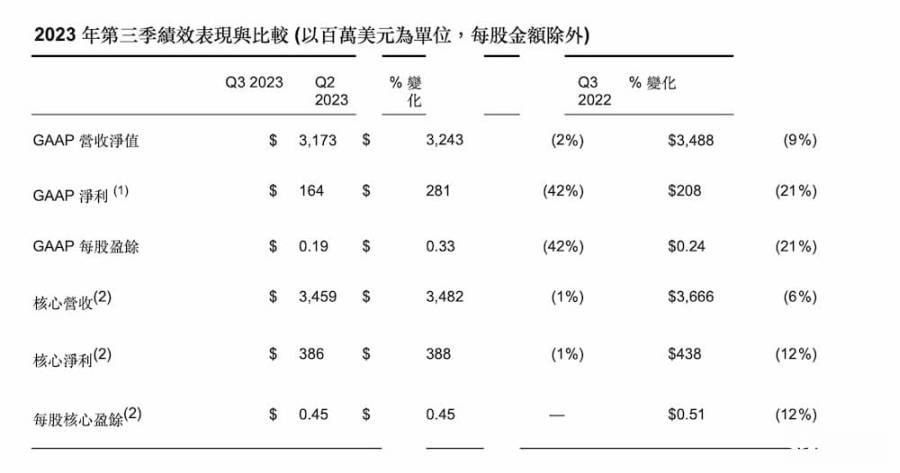

康宁公布2023年第三季业绩,GAAP营收为32亿美元,核心营收为35亿美元,与第二季一致,符合预期;第三季GAAP每股盈余为0.19美元,每股核心盈余0.45美元,与上一季持平。

康宁指出,GAAP与每股核心盈余之间的差异主要反映出固定汇率调整、收益合约换算收益、日元债务换算收益,以及重组和资产冲销费用。

董事长暨首席执行官魏文德(Wendell P. Weeks)表示,从第三季业绩表现可知,即使在整个市场需求疲软的情况下,康宁在提高获利能力与现金流的重点目标方面仍持续取得进展。其中,第三季的核心毛利率提高至37%,较2022年第四季提高了340个基点,还扩大市场领导地位,例如再次与苹果合作推动智能手机技术的发展,为iPhone 15和iPhone 15 Plus提供耐用的注色玻璃,这是首次将此类玻璃应用于智能手机领域。

魏文德表示,市场需求持续低于趋势线,但营收将会复苏,康宁也将恢复增长。

在营收与上季度持平的情况下,核心毛利率为37%,增长了80个基点,主要得益于显示科技业务群的定价行动。即使营收较去年同期有所下滑,核心毛利率仍增长了90个基点,这反映出公司在定价和生产效率改善行动的持续效益。

第三季自由现金流增加至4.66亿美元,较上一季增长1.56亿美元,较去年同期增长2.11亿美元。

至于第四季预期,管理团队预计第四季的核心营收约为32.5亿美元,尽管营收较上季度下滑,但核心毛利率与第三季相近,每股核心盈余在0.37美元至0.42美元之间,自由现金流将再创季度新高。

执行副总裁暨首席财务官Ed Schlesinger表示,第三季营收一如预期与上季度持平。对于提高获利能力与现金流的计划的强力执行,从各项数字中可见一斑。具体而言,将核心毛利率提高到37%,这主要得益于显示科技业务群的定价行动。此外,在强劲的运营现金流(包括减少库存)及较低的资本支出推动下,我们在这一季的自由现金流增至4.66亿美元。

Schlesinger预期,第四季核心营收约为32.5亿美元,将继续把重心放在获利能力和现金流上。第四季的营收虽低于上一季,但预期毛利率表现将接近第三季,并再次创造强劲的自由现金流,长远看预期营收增长速度将超越先前的高峰。

(首图来源:科技新报)